تازه های کتاب

تازه های انتشارات کتاب ناب

بایسته های فرهنگ

سازمان های فرهنگی

مسائل نظری

حوزه علمیه

دانشگاه

- انتشار کتابهای فقهی درباره مسائل روز

- گزارشی از حضور استاد احمد مبلغی در مجمع جهانی فقه اسلامی

- ادله فقهی الزام حاکمیت به حجاب

- ظرفیتها و چالشهای استفاده از فقه در تقنین

- حجاب امری اجتماعی، با امکان قانونگذاری

- مسئله اجازه همسر، نیازمند بحث فقاهتی است

- کسانی که در اصول تابع دیگران باشند، نباید خود را مجتهد بدانند

- دکتر مصطفی جعفرطیاری سرپرست دانشگاه ادیان و مذاهب شد

- تمدید مهلت ارسال اثر به پنجمین دوره انتخاب کتاب برگزیده دانشگاهی

- بازسازی منابع تاریخی مفقود شیعه

- رتبهبندی علمی دانشگاهها، پژوهشگاهها و مؤسسات آموزش عالی وابسته به حوزه علمیه قم

- انتصاب ریاست نهاد نمایندگی رهبری در دانشگاهها

- ۱۳ دانشگاه ایرانی در جمع هزار دانشگاه برتر دنیا

- ضرورت پردازش دادههای علمی و کتابخانهای

علمی آموزشی

علمی پژوهشی

هنر

- دکتر مصطفی جعفرطیاری سرپرست دانشگاه ادیان و مذاهب شد

- حوزه پیشرو و سرآمد

- وضعیت فلسفه در سده اخیر حوزه علمیه قم

- فقهی که بخواهد نظریهپرداز باشد، در بستر درسهای تخصصی و پژوهشهای آزاد شکل میگیرد

- ضرورت پرداختن به مکتب فقهی و اصولی امام خمینی (ره)

- قطب فرهنگی اسلام «عقل» است

- مدیر حوزه های علمیه خواهران کشور انتخاب شد

- کارگزاران باید قدر مردم را بدانند

- دکتر مصطفی جعفرطیاری سرپرست دانشگاه ادیان و مذاهب شد

- نیازمندیهای پژوهشی وزارت فرهنگ اعلام شد

- حوزه پیشرو و سرآمد

- برگزاری همایش «یکصدمین سال بازتأسیس حوزه علمیه قم» ۱۷ و ۱۸ اردیبهشت در قم

- فراخوان بیست و هفتمین همایش کتاب سال حوزه

- پیام تسلیت به مناسبت رحلت آیتالله سیدمحمدرضا حسینی جلالی

- راهحل مسائل ایران در توجه به تغییرات اجتماعی و فناورانه است

- امکان پیگیری مجوزها درسامانه شفافیت

- ضرورت ارایه راهکارهای نوین برای همراه شدن با تغییرات اجتماعی

- فریدزاده رئیس سازمان سینمایی شد

- دکتر میرشمسالدین ادیب سلطانی درگذشت

- يگانه مولود كعبه

- مدیرعامل خانه کتاب و ادبیات ایران و اعضای هیئت علمی چهاردهمین دوره جایزه جایزه ادبی جلال آلاحمد منصوب شدند

اخبار و مسائل کتاب

نقد و معرفی کتاب

-

مجری و عدم اعتقاد به تکالیف!!

مجری و عدم اعتقاد به تکالیف!!

-

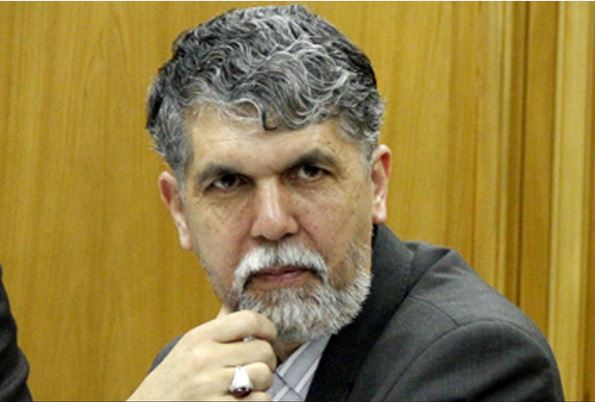

دکتر محسن جوادی معاون امور فرهنگی وزیر فرهنگ و ارشاد اسلامی شد

دکتر محسن جوادی معاون امور فرهنگی وزیر فرهنگ و ارشاد اسلامی شد

-

اداره کتاب دولت سیزدهم یا دولت چهاردهم؟!

اداره کتاب دولت سیزدهم یا دولت چهاردهم؟!

-

برنامه اصلاحات معاونت فرهنگی

برنامه اصلاحات معاونت فرهنگی

-

حکمرانی در شکل کلان نیاز دارد، بداند در کجا سفت و کجا منعطف باشد

حکمرانی در شکل کلان نیاز دارد، بداند در کجا سفت و کجا منعطف باشد

-

فعالیتهای معاونت فرهنگی وزارت ارشاد در جهت اهداف انقلاب اسلامی است

فعالیتهای معاونت فرهنگی وزارت ارشاد در جهت اهداف انقلاب اسلامی است

-

برگزیدگان همایش بیست و پنجم کتاب سال حوزه

برگزیدگان همایش بیست و پنجم کتاب سال حوزه

-

جریانی که داستان زرد دینی تولید میکند نقد نمیشود

جریانی که داستان زرد دینی تولید میکند نقد نمیشود

-

انتشار آثار منتخب جشنوارههای کتاب ایران ۱۴۰۰

انتشار آثار منتخب جشنوارههای کتاب ایران ۱۴۰۰

-

انتشار کتاب بررسی فقهی حفظ نظام و مسائل آن

انتشار کتاب بررسی فقهی حفظ نظام و مسائل آن

-

انتشار زنان در فرهنگ اسلامی از منظر خانواده، سیاست و حقوق

انتشار زنان در فرهنگ اسلامی از منظر خانواده، سیاست و حقوق

-

جایزه کتاب سال و جهانی کتاب سال جمهوری اسلامی ایران

جایزه کتاب سال و جهانی کتاب سال جمهوری اسلامی ایران

-

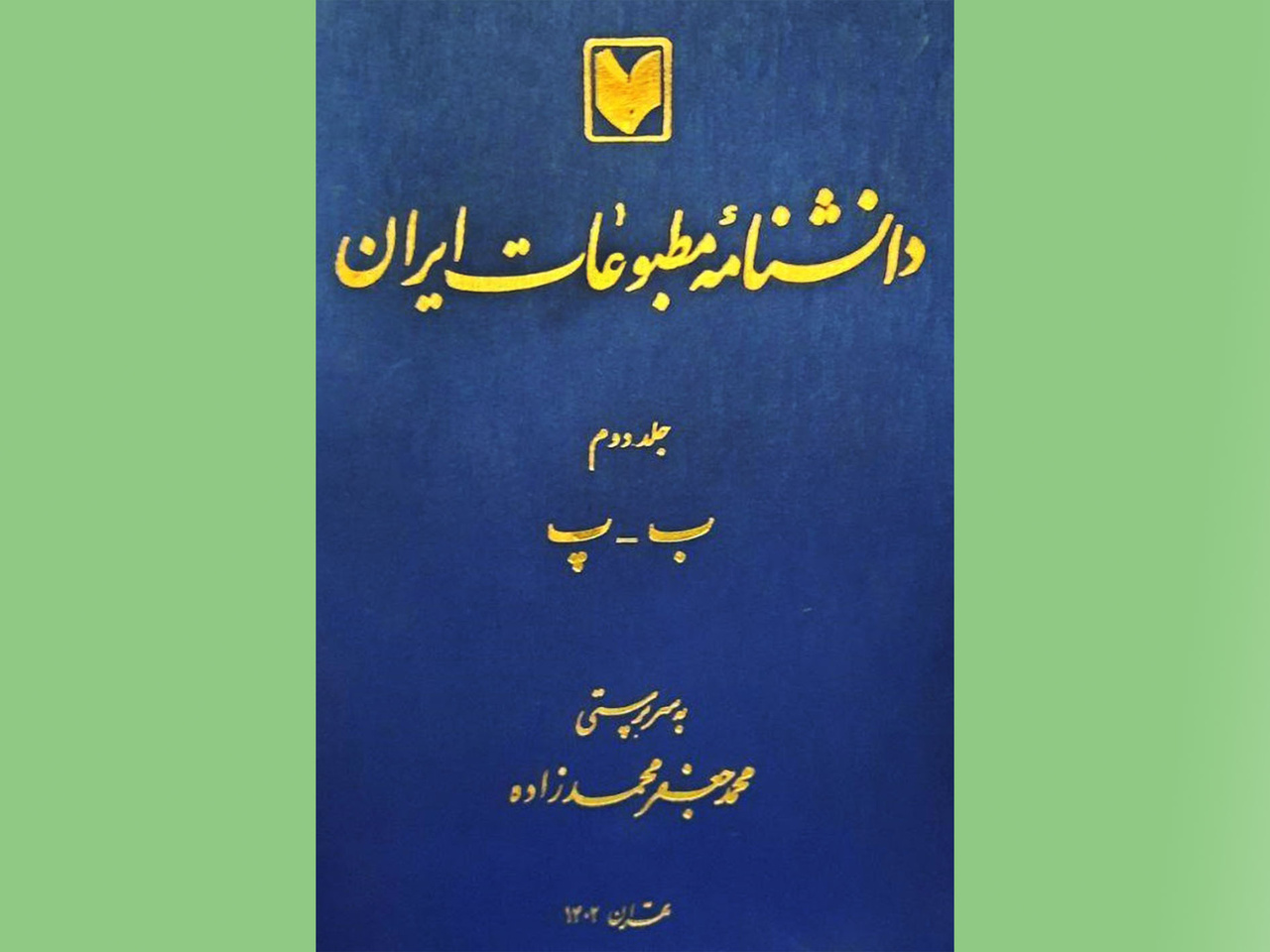

انتشار جلد دوم دانشنامه مطبوعات ایران

انتشار جلد دوم دانشنامه مطبوعات ایران

-

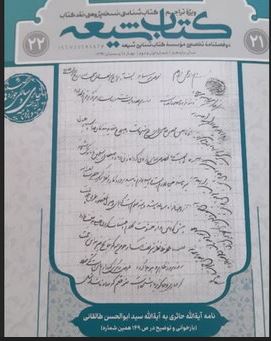

انتشار ویژهنامه یکصد سالگی حوزه علمیه قم

انتشار ویژهنامه یکصد سالگی حوزه علمیه قم

اقتصاد

اجتماعی

-

باید امید آفرینی کنیم

باید امید آفرینی کنیم

-

طرح اصلاح قیمت بنزین می توانست بهتر از این اجرا شود

طرح اصلاح قیمت بنزین می توانست بهتر از این اجرا شود

-

خواستار استمرار معافیت مالیاتی اصحاب فرهنگ، هنر و رسانه هستیم

خواستار استمرار معافیت مالیاتی اصحاب فرهنگ، هنر و رسانه هستیم

-

در عرصه جنگ اقتصادی، به طور قاطع دشمن را عقب می زنیم

در عرصه جنگ اقتصادی، به طور قاطع دشمن را عقب می زنیم

-

دولت خسته نیست

دولت خسته نیست

-

فعالیت 11 هزار و ۹۰۰ رسانه دارای مجوز در کشور

فعالیت 11 هزار و ۹۰۰ رسانه دارای مجوز در کشور

-

افرادی که نفوذ پیدا می کنند داغترین شعارهای حاکمیتی را میدهند

افرادی که نفوذ پیدا می کنند داغترین شعارهای حاکمیتی را میدهند

1390/11/14 14:05

گفت و گو با داوود دانش جعفری/ نخستین وزیر اقتصاد دولت نهم از علت های افزایش قیمت طلا و ارز می گوید

چکیده: گفت و گو با داوود دانش جعفری، عضو هیات علمی دانشگاه علامه طباطبایی و نخستین وزیر اقتصاد در دولت نهم پیرامون آشفتگی بازار ارز و طلا. کمی آن طرف تر از سینما آزادی پایتخت، دانشکده اقتصاد […]

چکیده:

گفت و گو با داوود دانش جعفری، عضو هیات علمی دانشگاه علامه طباطبایی و نخستین وزیر اقتصاد در دولت نهم پیرامون آشفتگی بازار ارز و طلا.

کمی آن طرف تر از سینما آزادی پایتخت، دانشکده اقتصاد دانشگاه علامه طباطبایی واقع شده است. وارد دانشکده که می شوم دانشجویان رشته اقتصاد در حیاط آن اجتماع های کوچکی را به وجود آورده اند و در حال بحث و گفت و گو هستند. در کنج حیاط دانشکده اقتصاد دانشگاه علامه طباطبایی ساختمانی است که اتاق های اعضای هیات علمی در آن واقع شده است. قرار من برای گفت و گو با داوود دانش جعفری، نخستین وزیر اقتصاد دولت نهم و عضو هیات علمی دانشگاه علامه طباطبایی در همین ساختمان گذاشته شده بود. وقتی وارد اتاق کار او می شوم چند دقیقه ای پیش از اینکه ضبط را روشن کنم به بحث و گفت و گو پرداختیم. بحث دو نفره مان داغ شده بود که ضبط را روشن کردم و از او خواستم تا در رابطه با آشفتگی اخیر بازار ارز و طلا توصیح دهد. او اعتقاد دارد ریشه های آشفتگی بازار ارز و طلا را نباید فقط در تحریم ها دانست و در این راستا باید به عملکرد گذشته خودمان بپردازیم و همچنین در تصمیم های آنی که اتخاذ شده کنکاش کنیم. در این راستا هم از مثال های زیادی هم وام گرفت تا جای ابهامی در بحث نظری که داتشیم باقی نماند. متن کامل گفت و گو با داوود دانش جعفری، عضو هیات علمی دانشگاه علامه طباطبایی و نخستین وزیر اقتصاد در دولت نهم را در ادامه خواهید خواند:

بازار طلا و ارز یکباره آشفتگی بسیار جدی ای را در ماه های اخیر تجربه کرده است. ریشه این آشفتگی را باید در گذشته جستجو کرد یا اینکه مجموعه اتفاق های حوزه اقتصاد کشور در ماه های گذشته این نابسامانی را در بازار طلا و ارز رقم زد؟

سیاستهای اقتصادی دو جور است. در برخی موارد شما همین الان اقدامی را انجام می دهید فوراً پاسخ آن را خواهید گرفت فرض کنید قرار دولت تصمیم بگیرد قیمت بنزین را افزایش دهد. نتیجه فوراً ظاهر میشود. اما بعضی وقتها اثر یک سیاست با یک وقفه حاضر می شود. به طور مثال سیاست های پولی از جنس مواردی است که اثر آن با یک وقفه زمانی مشخص می شود. ممکن است دولتی بیاید و حجم نقدینگی را زیاد کند و بگوید: « الان اتفاقی نیفتاده است » اما باید توجه داشت با یک وقفه 12 تا 15 ماهه اثر تورمی این اقدام بیرون خواهد زد.

پس اگر موافق باشید بیاییم و به صورت موردی بررسی کنیم که در سال های اخیر چه اتفاق هایی افتاده است که بازار ارز طی روز های اخیر، دوران آشفته ای را تجربه می کند؟

نخستین بحثی که وجود دارد این است که یک نوع عدم ثبات اقتصاد کلان طی 5 سال گذشته در اقتصاد ایران مشاهده می شود. عدم ثبات اقتصاد کلان یعنی نوسانات شدید متغیر هایی که حالت کلان دارند و تاثیر های ریشه ای در بقیه اقتصاد دارند. در این رابطه می توان به تورم اشاره کرد. تورم وقتی که اضافه شود بر همه چیز در چرخه اقتصاد تاثیر خواهد گذاشت. از دیگر مثال های متغیر های کلان می توان به نرخ ارز و نرخ سود بانکی اشاره کرد. اگر اقتصاد کشوری بخواهد خوب اداره شود باید تلاش کند نوسان های نامساعد در این متغیرها را به حداقل برساند.

اگر بخواهیم به صورت جزئی تر بررسی کنیم چه اتفاقی در سال های گذشته در اقتصاد ایران به وجود آمد که در حال حاضر شاهد افزایش تورم هستیم؟

سیاست اقتصادی دولت طی سال های گذشته، سیاست پولی انبساطی بوده است. یعنی دولت آمده و حجم پول و نقدینگی را زیاد کرده است .به طور مثال از سال 84 تاکنون حجم نقدینگی 5 برابر گردیده و این اتفاق ها پس از مدتی تاثیر خودش را در « افزایش تورم » به نمایش گذاشته است. بر همین اساس طی سال های اخیر مشاهده می کنیم متوسط تورم در سطح بالایی است. همین الان ویژگی اقتصاد ایران این است که تورم حالت فزاینده دارد. یعنی به هر اندازه به سمت جلو حرکت می کنیم تورم هم افزایش پیدا می کند و مهار نمی شود. این پدیده وقتی برای مدتی طولانی در اقتصاد معمول شود ، در رفتار مردم و بنگاههای اقتصادی متناسب با پدیده تورم، تغییراتی را ایجاد میکند. بعبارت دیگر انتظارات تورمی در جامعه شکل میگیرد.

چرا دولت مجبور شد سیاست های پولی انبساطی در پیش بگیرد و اینکه حجم نقدینگی را بالا ببرد؟

وقتی دولت دخل و خرجش با هم نمی خواند کسری بودجه به وجود می آید. اگر برای حل مشکلات کسر بودجه دولت به بانک مرکزی یا بانک های تجاری بدهکار شود در این صورت زمینه برای ایجاد تورم، افزایش می یابد.

در نوعی دیگر از سیاست های کسر بودجه، دولت به سیستم بانکی فشار وارد می کند تا بانک ها بیش از منابع مالی خود تسهیلات در اختیار مصرف کنندگان خصوصی قرار دهد. در این وضعیت بانک های تجاری به بانک مرکزی بدهکار می شوند و بانک مرکزی وقتی می خواهد این مشکل را حل کند مجبور می شود پایه پولی را بالا برده که این موضوع منجر به افزایش تورم می شود.

اگر بخواهیم بحث را بیشتر باز کنیم نمونه عینی در این رابطه چیست؟

به طور مثال اتفاقی که افتاده این است که میزان بدهی دولت به سازمان تامین اجتماعی، سازمان بازنشستگی و سیستم بانکی بالا رفته است. یا در واقع دولت پول کافی برای دادن هزینه ها ندارد یا اینکه پول داشته اما خرجش بیشتر از ورودی به جیبش بوده است. در واقع دولت رسالتی که دارد مبنی بر اینکه باید هزینه هایش را کنترل کند، خوب انجام نداده است. این روزها بسیار زیاد می شنویم که به طور مثال وزارت نیرو به پیمانکاران خودش بدهکار است. یک پیمانکاری رفته و نیروگاه ساخته است و در حال حاضر طلبکار است. وقتی طلب پیمانکار وزارت نیرو پرداخت نمی شود چه اتفاقی می افتد؟ معنای آن، این است که پیمانکار وقتی پولش را نگیرد به پیمانکار فرعی هم نمی تواند پولی بدهد. همینطور سلسله وار تا آخر می آید و ممکن است برخی شرکت ها باشند که کارگر آن 5 ماه حقوق نگرفته باشد. وقتی کارگر، حقوق نگیرد قاعدتا یک سری مشکلاتی در خانواده او به وجود می آید. اگر به شرکتی پول تزریق نشود، تعهداتی که آن شرکت به دیگران دارد انجام نخواهد پذیرفت. وقتی این اتفاقات می افتد بنگاهها دچار رکود می شوند و در مرجله بعد رکد کل اقتصاد را در بر می گیرد .معنی رکود یعنی کاهش تولید در اقتصاد یا افت فعالیت های اقتصادی در کشور. وقتی اقتصاد به رکود می رود زمینه برای کاهش ارزش پول ملی و یا افزایش قیمت ارز های خارجی به وجود می آید. بنابراین مدیریت کسری بودجه قوث العاده مهم است و دیگری هم نرخ ارز است. نرخ ارز باید به درستی مدیریت شود.

همین نکته ای که به آن اشاره کردید یعنی نحوه مدیریت کردن نرخ ارز جای تامل دارد. قاعدتا هیچ دولتی تمایل ندارد نرخ ارز را مدیریت نکند. سوال اصلی اینجاست که نحوه مدیریت کردن نرخ ارز چگونه است؟ نرخ ارز را چگونه باید تعیین کرد؟ آیا در گذشته نرخ ارز در اقتصاد ایران به درستی تعیین شده است یا اینکه خیر؟

مدیریت ارزی بعد از انتخاب نظام ارزی مفهوم پیدا می کند. امروزه ما به سه نوع نظام ارزی متفاوت در کشور ها روبرو هستیم. اول نظام ارزی ثابت که در آن یک رابطه ثابت بین ارزش پول ملی و ارزهای خارجی تعریف می شود. به طور مثال نظام ارزی کنونی در امارات یا عربستان یا حتی قبل از انقلاب اسلامی در ایران از نوع نظام ارزی ثابت بوده است. در این نظام معنای مدیریت ارزی یعنی اینکه هر موقع وضعیت قیمت ارز در بازار نسبت به رابطه تعریف شده، تغییر کرد، بانک مرکزی باید مداخله کند تا مجدا همان رابطه قبلی برقرار شود. به طور مثال اگر در ابتدای سال 89 قیمت ارز 1000 تومان باشد و در یکی از ماه ها به 1100 تومان برسد در اینصورت بانک مرکزی باید به طور فوری به بازار ارز تزریق کند به اندازه ای که همان نرخ 1000 تومان دوباره برقرار شود.

دو نظام دیگر ارزی، نظام شناور و شناور مدیریت شده هستند. در نظام های ارزی شناور قیمت ارز بر اساس عرضه و تقاضا تعیین می شود. تفاوت شناور و شناور مدیریت شده در میزان دامنه تغییرات مجاز نرخ ارز نهفته است. در نظام شناور کامل هیچ محدودیتی برای تغییر قیمت ارز وجود ندارد؛ یعنی هر روز ممکن است نرخ ارز بالا و پایین برود. این نظام هم اکنون در کشور های اروپایی، ژاپن، آمریکا و کانادا و ... برقرار است.

در نظام شناور مدیریت شده دامنه تغییرات مجاز توسط بانک مرکزی تعریف می شود. به طور مثال اگر دامنه مجاز 5 درصد باشد یعنی اینکه هر وقت تغییرات قیمت ارز فراتر از 5 درصد باشد بانک مرکزی باید دخالت کند ولی پیش از آن کاری انجام نمی دهد. در سال های اخیر نظام شناور مدیریت شده در ایران مورد استفاده قرار گرفته است و به طور ضمنی دامنه تغییرات مجاز در حد 3 درصد تعریف شده است.

سوال مهمی که در رابطه با انتخاب هر نوع نظام ارزی در کشور ها مطرح می شود این است که اصول حاکم بر تعیین نرخ ارز چیست؟ در پاسخ باید گفت سیاست های صادرات و واردات مهم ترین عامل تعیین کننده نرخ ارز است. به طور مثال وقتی قیمت ارز کاهش یابد تمایل کشور به واردات افزایش می یابد بنابراین اگر کشوری نمی تواند حجم واردات خود را مثلا به دلیل کمبود منابع ارزی افزایش دهد قاعدتا نباید اجازه دهد قیمت ارز پایین بیاید زیرا در این صورت دچار کسری تراز پرداخت های خارجی می شود.

یکی از سیاست های رایج در میان کشور ها برای تنظیم تراز پرداخت ها این است که نرخ حقیقی ارز را در کشور ثابت نگه دارند. برای ثابت نگه داشتن نرخ ارز حقیقی باید همواره نرخ اسمی ارز( همان نرخ رایج بازار ) را متناسب با تغییرات تورم داخلی و خارجی تعدیل نماید.

به طور مثال فرض کنید در ابتدا سال 89 هر دلار، هزار تومان است .اگر در طی یک سال تورم 20 درصد باشد و تورم جهانی کشورهاییی هم که ما از آنها واردات داریم 4 درصد باشد. معنی این، آن است که اگر ما بخواهیم نرخ ارز حقیقی را ثابت نگه داریم باید در سال 89 تلاش شود نرخ ارز را 16 درصد نسبت به اول سال که 1000 تومان بود بالا ببریم. این 16 درصد از کجا می آید؟ تفاو ت آن 20 منهای 4 است.

با استدلالی که شما مطرح کردید می توان گفت دلیل رشد واردات طی سال های اخیر می تواند همین موضوع باشد؟

بله ، به عبارت دیگر معنای این حرف ها این است که در سال های گذشته که ما تورم بالایی داشته ایم و نرخ ارز حقیقی را نسبت به تورم تعدیل نکرده ایم در نتیجه میل به واردات در کشور بالا رفته است. بنابراین نباید تعجب کرد چرا واردات کشور در دهه اخیر از 20 میلیارد دلار به 80 میلیارد دلار کنونی رسیده است. مشکل این پدیده اینجاست که در حال حاضر که دولت علاقه مند است ، واردات را کاهش دهد اقتصاد مقاومت می کند و لذا قیمت ارز به دلیل تقاضای بالای جامعه افزایش می یابد.

آیا سیاست صحیح در چنین شرایطی به پایین نگه داشتن تورم بر می گردد؟

بله. سیاست درست پایین نگه داشتن تورم در بلند مدت است. وقتی ما تورم را پایین نگه داشتیم و تفاوت مان با تورم جهانی کم باشد معنای آن، این است که هر سال قیمت ارز حقیقی با یک مبلغ کمی تغییر پیدا می کند که ابن بهترین حالت است. اگر به دلیل کسری بودجه و مخارج زیاد دولت و مشکلاتی که هست نقدینگی بالا برود و منجر به تورم می شود باید تعدیل لازم صورت بگیرد. اگر تعدیل لازم انجام نشود، یک مشکل دیگر به مشکلات اضافه می شود و آن این که واردات افزایش می یابد و لذا نیاز ارزی کشور بالا میرود .

نقش نرخ سود بانکی در ثبات اقتصاد کلان را نیز تشریح کنید؟

همانطور که عرض کردم یکی از متغیر های مهم اقتصادی که در تنظیم اقتصاد کلان نقش اساسی دارد نرخ سود بانکی است. در اقتصاد میزان نرخ سود و تورم با هم تعامل تنگاتنگی باید داشته باشند در سال های گذشته که اقتصاد ایران تورم بالا را تجربه نموده ، چون تعدیل لازم در نرخ سود صورت نگرفته و دولت همواره در این رابطه مقاومت می کرده، نتیجه این سیاست این بوده که منابع بانکی همواره کمتر از نیاز کشور تجهیز شده است . به عبارت دیگر صف متقاضیان بانکی سه برابر آنهایی است که موفق به گرفتن تسهیلات می شوند. این سیاست در بلند مدت منجر به محدود شدن رشد اقتصادی ایران می شود. باید توجه داشت در برخی از کشور ها مانند مالزی یا چین ظرفیت سیستم بانکی در تامین اعتبارات لازم برای توسعه اقتصادی نزدیک به دو برابر ما است. محدودیت در تنظیم دقیق نرخ سود بانکی زمینه ساز چنین وضعیتی بوده است.

چرا دولت سیاست دستوری پایین نگه داشتن نرخ سود بانکی را مد نظر قرار داده است؟

به نظر می رسد دولت در این رابطه دچار اغتشاش نظری شده باشد و هنوز پاسخ روشنی در این مورد شنیده نشده است به جز اینکه افزایش نرخ سود هزینه تولید را بالا می برد. تولیدی که اندازه آن علیرغم پایین نگه داشتن نرخ سود کمتر از نیاز واقعی اقتصاد کشور بوده است. اما برداشت هاییی که از رفتار دولت وجود دارد یک این است که برخی بالا رفتن سود را معادل ربوی شدن بانک ها می دانند. برداشت دیگر این است که دولت چون مخارج بالایی دارد و در ضمن سیاست های مداخله گرایانه فراوانی را در اقتصاد دنبال می کند در این صورت با افزایش نرخ سود بانکی هزینه اجرای سیاست های دولت بالا می رود و لذا چون دولت نمی خواهد این هزینه ها را تحمل کند اصرار بر پایین نگه داشتن سود را دارد. در این نگاه تعارض در منافع ریشه این تفکر دولت است.

آیا شما مخالف پایین نگه داشتن سود بانکی هستید؟

من از موافقان جدی کاهش سود بانکی هستم ولی حرفم این است که برای پایین نگه داشتن نرخ سود بانکی باید تورم را پایین آورد. نمی شود با تورم بالا، سود بانکی پایین را در اقتصاد تجویز نمود مگر به صورت دستوری. در این صورت نتیجه این سیاست دستوری همانطوری که گفتم این می شود که قدرت تجهیز منابع بانکی کاهش می یابد، حجم سرمایه گذاری ها نمی تواند افزایش پیدا کند . البته طرح های دولتی با نفوذی که دولت دارد به راحتی از بانک ها وام می گیرند اما مردم و تولید کنندگان جز که رابطه ای ندارند دچار رکود در تولید می شوند.

به مواردی اشاره کردید که طی سال های اخیر اقتصاد ایران با آنها مواجه بوده است. یعنی افزایش حجم نقدینگی به صورت بی رویه یا در واقع سیاست های انبساطی پولی، کسری بودجه و سیاست های ارزی که به نوعی به بی ثباتی اقتصاد کلان منجر شده است. اما یک اتفاقی در این بین صورت پذیرفت که بی تردید بزرگترین تصمیم اقتصادی ایران هم طی همین سال ها اتخاذ شده است و آن هم اجرای قانون هدفمند کردن یارانه ها بود. بسیاری از مردم منتظر بودند که انقلاب اقتصادی به دنبال اجرای این طرح به وجود آید. اصولا هدف اجرای این طرح چه بود؟آیا هدف طرح این بود که یک پولی جمع شود و سپس توزیع شود؟

اگر قرار بود هدف طرح محدود به توزیع شود راه های کم هزینه ای وجود داشت که اصلا نیازی به جراحی اقتصادی نبود. می آمدند و یک بخشی از پول نفت را به آنهایی که باید می دادند، می دادند و مشکل را حل می کردند. مگر ما قانون نداریم که 2 درصد از پول نفت را بر اساس آن هر ساله برای استانهای نفتی برمی دارند؟ یک قانون هم برای این کار تدوین می گردید. اما هدف گم شدهای که برای اجرای طرح هدفمند کردن یارانه ها وجود داشت این بود به تولید توجه شود. یعنی جایگاه تولید که در اقتصاد ایران مهجور است و کسی به آن توجه نمی کند با واردات که عزیز است بر عکس شود. در واقع تولید کردن « عزیز » شود و توجه به آن سمت جلب شود و واردات جزو انتخاب های بعدی فعالین اقتصادی شود. بر این اساس تولید در فعالیت های اقتصادی پیشتاز می شد. برای اینکه چنین اتفاقی بیافتد باید بهره وری بالا برود و روش هایی که در کارخانه ها به کار گرفته شده بود و پاسخگو نبود تغییر پیدا می کرد. این کار قرار بود از طریق اجرای طرح هدفمند کردن یارانه ها صورت بگیرد و بر اساس آن یک نو سازی در تولید صورت بپذیرد. این نوسازی قرار بود از طریق افزایش بهره وری باشد. افزایش بهره وری هم زمانی صورت می گیرد که سرمایه گذاری جدید در این زمینه صورت بگیرد. همه می دانیم بعد از اجرای طرح هدفمندی یارانه ها اثر نخست طرح هدفمندی یارانه ها افزایش رکود و افزایش سطح قیمت ها بود، برای اینکه ما از آن حالت رکودی خارج شویم و سرمایه گذاری جدید با بهره وری بالا صورت بگیرد این کار فقط از طریق تزریق منابع در بخش تولید امکان پذیر بود. با توجه به اینکه قانون هم گفته بود 30 درصد از منابع حاصل از طرح به این قسمت برود و به این قسمت براساس آن چیزی که دولت اعلام کرده در حد 5 درصد تزریق شده این معنی را می دهد که هدف اصلی که همان تولید بود فراموش شد. بنابراین این پدیده سبب شد رکود اقتصاد ایران که از گذشته هم وجود داشت باز عمیق تر شود. در حالیکه پیش بینی شده بود وقتی طرح هدفمند کردن یارانه ها اجر می شود حالت رکودی به وجود می آید اما راه های بیرون رفتن از رکود هم پیش بینی شده بود. حداقل دولت میتوانست منابع متعلق به تولید را در قالب تسهیلات برای نوسازی تولید به آنها بدهد.

آیا راه برون رفتن از رکود همان سرمایه گذاری جدید برای ارتقا بهروری بود؟

بله. ولی اتفاقی که افتاد این بود که دولت آمد و اکثر منابع هدف مندی را به بخش مصرف برد و به تولید توجهی ننمود. یعنی در واقع قانون را که گفته بود 50 درصدرا به مصرف مردم، 30 درصد تولید و 20 درصد هم در اختیار دولت قرار بگیرد را تغییر داد و 80 تا 90 درصد را به مصرف مردم داد و بقیه آن هم در اختیار تولید و برخی اداره های دولتی قرار گرفت. اتفاق دیگری در طرح هدفمند کردن یارانه ها به وقوع پیوست این بود که دولت دچار کسری منابع شد. یعنی اصولا اگر این طرح می خواست به خوبی انجام شود سه فاکتور را باید دولت در نظر می گرفت. نخست تعادل کالایی که بر اساس آن پس از اجرای طرح دچار کمبود کالا نباشیم. دوم کمبود تعادل منابع و مصارف باید. سوم تعادل در نقدینگی . نقدینگی با منابع فرق می کند یعنی شاید شما پول دار باشی اما پول در جیبت نباشد. به طور مثال فرض کنید خیلی ها قبض آب، برق و گاز و تلفن خود را پرداخت می کنند اما تا وقتی این منابع به پول قابل استفاده برای طرح هدفمند کردن یارانه ها تبدیل شود ممکن است 2 تا 4 ماه طول بکشد. زیرا پول در آینده می آید ولی شما در حال حاضربه آن نیاز دارید بانبراین کسری نقدینگی ایجاد می شود .

این سه تعادلی که در اجرای قانون هدفمند کردن یارانه ها به آن اشاره کردید اگر بخواهید بررسی کنید که به چه شکلی اجرا شده است تحلیل شما چگونه است؟

تعادل کالایی تا حدود زیادی انجام شد. مقداری از طریق ذخیره سازی و مقداری هم از طریق واردات بود. البته این شکل کار در بلند مدت شاید دچار عدم تعادل شود. در رابطه با تعادل منابع مصارف متاسفانه این کار صورت نگرفت. یعنی مصارف بیشتر از منابع شد و بقیه آنرا دولت از طریق کسری بودجه حدود 15000-10000 میلیارد تومان تامین کرد و بر این اساس به منابع درآمد های بانک مرکزی و وزارتخانه هایی مانند نفت و نیرو ناخنک زد. به عبارت دیگر آنهایی که مانند وزارت نیرو باید می رفتند و سرمایه گذاری زیر بنایی انجام می دادند، به عنوان منبع تامین کسری های مربوط هدفمند کردن یارانه ها وارد شدند که آثار آن طی سال های آینده دچار مشکل می شد. عین همین بحث در رابطه با نقدینگی بود که ممکن است گفته شود کسری نقدینگی موقت است ولی همان پول هایی که دولت از بانک مرکزی همان اول به عنوان کسری نقدینگی گرفته شد هنوز تسویه نشده است .البته من قبول دارم که به هر حال طرح پیچیدگی هایی داشت که از این نظر باید به دولت حق داد.

اینکه در رابطه با اجرای طرح هدفمند مشکلاتی به وجود آمده قابل درک است، اما سوال من این است با این وضعیت اگر طرح در فاز دوم هم اجرایی شود و در این مرحله کسری بودجه باز هم زیاد شود چه اتفاقی می افتد؟ کسری بودجه فقط این نیست که دولت بگوید بودجه اضافه مصرف نکرده است. دولتی که بدهی داشته باشد یعنی کسری بودجه دارد. این موضوع را چگونه تحلیل می کنید؟

همانطور که اشاره کردید بدهی یعنی همان کسری بودجه . به نظر من بدهی پرداخت نشده به مراتب بد تر از آن است که بانک مرکزی پایه پول را بالا ببرد تا کسری بودجه دولت را پرداخت کند. متاسفانه در حال حاضر در برخی موارد تسویه بدهی صورت نمی پذیرد. در واقع دولت بیشتر از درآمد هزینه کرده است و بدهی های خودش را نمی دهد و اصولا نیز در برنامه پرداخت قرار نمی گیرد. یا اگر برنامه ای باشد، برنامه موثری نیست به طور مثال سال جاری دولت بخشی از بدهی های خود را در قالب سهام داده که معلوم است طرح جدی ای نیست. چرا که اگر جدی بود پول نقد پرداخت می کرد و مشکل را حل می کرد. بنابراین این نوع سیاست های دولت در بلند مدت اقتصاد ایران را ضربه پذیر کرده است. من در کنار این موارد برخی از سیاست های پولی دیگر را نیز طرح می کنم و آن هم سیاست هایی است که به نوعی در جهت تسهیل در گرفتن منابع بانکی است. یعنی در واقع سیاست هایی که دولت طی این مدت داشته، فشار بر سیستم بانکی آورده و منابع سیستم بانکی را به سمت طرح هایی برده است که بازگشت آن منابع را به سیستم بانکی دچار مشکل کرده است. همچنین منابع زیادی را به سمت هایی برده که دولت تمایل داشته است که در این راستا می توان به طرح بنگاه های زود بازده و مسکن مهر اشاره کرد. در واقع این اتفاق باعث شده منابع دیگری که باید به جا های دیگر تزریق شود نتواند تزریق شود. به طور مثال وقتی که حجم معوقات به سطح 50 هزار میلیارد تومان می رسد که به اعتراف رییس کل بانک مرکزی بی سابقه است یعنی سیستم بانکی پول هایی داده است که به راحتی بر نمی گردد. وقتی بر نگردد وام جدید نمی توان پرداخت کرد. از سوی دیگر مبلغ کمی که وجود دارد دولت همواره برای آن نقشه میکشید و به طور مثال موضوع مسکن مهر را می توان مطرح نمود . وقتی دولت وارد مسکن شد یعنی دیگر در کشاورزی و صنعت نمی تواند وارد شود. ما در حال حاضر با این نوع مشکلات روبرو هستیم که این نوع سیاستها اقتصاد ایران را تحت تنش قرار داده است. به این موضوع ها باید موضوع دیگری را اضافه کرد که شاید در نظر پیش پا افتاده باشد ولی به نظر من خیلی اهمیت دارد و آن هم بحث عدم انتشار آمار است. عدم انتشار آمار مانند کشتی ای است که دارد در اقیانوس حرکت می کند ولی چراغ دریایی در ارتباط نیست و لذا نمی تواند پهلو بگیرد زیرا جهت خود را نمی داند. وقتی اقتصاد ایران با چنین پدیده ای روبرو شده است و همه چیز در هاله ای از ابهام است. آمار منتشر نمی شود بنابراین به سردرگمی در فعالان اقتصادی به ویژه در بخش خصوصی دامن زده است. شاید برخی فکر می کنند اگر آمار منتشر شود، نگرانی ها بیشتر شود ولی نگفتن آن هم سبب می شود مردم نه تنها ار نقاط قوت بی خبر باشند بلکه به شایعات روی آورند. این موضوع حدس های بی پایه را تشدید می کند. نمونه آن همین بحث های سفته بازی در ارز و طلا است که مشاهده میکنید.

دولت موضوع کسری بودجه را قبول ندارد. نظر شما در این رابطه چیست؟

در مورد کسری بودجه می توانم بگویم بنا به آماری که اخیرا در مجلس منتشر شد متوسط بودجه عمرانی تخصیص داده شده در حد 29 درصد برای 9 ماه بود. یعنی در حالیکه 9 ماه از سال گذشته و باید سه چهارم بودجه عمرانی تخصیص پیدا کند فقط 29 درصد پیش رفته است. این نشان دهنده آن است دولت آن منابعی را که پیش بینی کرده بود به دست نیاورده است یا نداشته است. بدهی وزارت نیرو- راه و شهرسازی به پیمانکاران خصوصی نیز نمونه دیگری از آن است.

در ابتدای گفت و گو وقتی متغیرهایی که در عدم ثبات اقتصاد کلان نقش داشتند را عنوان کردید به عوامل بلند مدت و کوتاه مدت اشاره کردید. تا اینجای گفت و گو هم فقط به تصمیم هایی اشاره کردید که در گذشته صورت گرفته و در بلند مدت اثر خود را به جا گذاشته است. اگر بخواهید به عوامل کوتاه مدت اشاره کنید چه عامل هایی را در ضربه پذیری اقتصاد ایران موثر می دانید؟

در این ارتباط می توان به بسته نا مناسب پولی بانکی سال 90 اشاره کرد که امسال ابلاغ شد و خوشبختانه اخیراً دولت از آن عقبنشینی کرد. یک بار هم گفته بودم این بسته برای اقتصاد سم است. در حالیکه ما تورم حول و حوش 20 درصد داشتیم نرخ سود 12 درصدی پیش بینی شده بود که معلوم بود جواب نمی دهد. اثر آن تبدیل شده بود به اینکه منابع مردم از سیستم بانکی آزاد بشود و وارد بازار ارز و طلا شود. در واقع یک سیل نقدینگی متوجه بازار شدو مشکلات فراوانی ایجاد کرد هم منابع بانکی را کاهش داد و دردسرهای جدید ایجاد کرد که در مورد طلا و ارز شاهد آن بودیم. پدیده دیگری که در اقتصاد ایران به وجود آمده و آثار منفی داشته بحث اختلاس بزرگ بانکی است. یعنی سایه ای که اختلاس موسوم به 3 هزار میلیاردی بر اقتصاد ایران و مخصوصا سیستم بانکی گذاشت،این سیستم را بسیار محتاط کرد. این احتیاط بیش از حد نه فقط بر سیستم بانکی که بر دیگر سیستم های اداری کشور سایه انداخته است. در واقع دستگاه اداری دولت در این وضعیت به جای اینکه برای مشکلاتی که دارد راه حل پیدا کند، بی تفاوتی را رویه کرده است. در واقع بد ترین درسی که می شود از این موضوع گرفت همین بوده است. ما باید شرایطی ایجاد کنیم که خدماتی سیستم بانکی در اختیار مردم و فعالان اقتصادی قرار می دهد نسبت به قبل بهتر شود نه اینکه همان خدمات هم نسبت به قبل آسیب ببیند. موضوع تحریم ها هم به هر حال تشدید شده است. ویژگی تحریم ها این است که در عین اینکه پول دارید دسترسی را به پول سخت تر می کند. اتفاق دیگری که افتاده این است که در تحریم ها وقتی برخی از نگرانی ها در بازار بروز پیدا می کرد دولت به جای اینکه راه حل هایی که نگرانی ها را کم کند - مانند افزایش سود بانکی که دولت در این رابطه مقاومت میکند. بر این اساس ما با پدیده ای که روبرو بودیم این بود که پول های زیادی به دلیل ناکارآمدی بخش های اقتصادی متوجه بازار سکه و ارز شد و شاخص خیابان فردوسی را بالابرد. نکته ای که خیلی ظریف هست، این است که در بازار ارز و سکه افرادی که مراجعه می کردند با مراجعه ای که یک تاجر و صنعتگر دارد متفاوت است. صنعتگر و تاجر وقتی حضور پیدا می کنند می خواهند چند میلیون دلار به فلان شرکت در فلان کشور واریز شود و در نهایت هم رسیدش در اختیار آنان قرار بگیرد. ما در پدیده سفته بازی با موضوعی که روبرو شدیم این بود که عده ای ارز میخرند اما به جایی نمی خواهند حواله کنند. در واقع می خواهند اسکناس بگیرند و اسکناس را در جیب شان نگه دارند. میدانیم یکی از اهداف تحریم اروپا اخیر این است که از در اختیار قراردادن اسکناس به ایران خودداری شود. حالا در بازار ایران هم یک پدیده ای درست شده بود که عدهای دنبال اسکناس هستند. این قضیه باعث تشدید سفته بازی شد. نکته دیگر این است که دولت اگر می خواهد این فشار ها را کم کند بایستی پیش از اینکه این سیل را به بازار ارز و طلا روانه کند، سیل بند هایی در بالا دست ایجاد می کرد که سیل بزرگ به طلا و ارز نرسد ولی دولت در آن زمینه ها خیلی فعال نبود. بنابراین هم عوامل بلند مدت و کوتاه مدت آشفتگی بازار طلا و ارز به تشدید نمود .

آیا تحریم ها خیلی اثر گذار بود؟

اگر بخواهم در رابطه با تحریم و آشفتگی بازار طلا و ارز و تحریم ها حرف بزنم می توانم اینگونه تشبیه کنم که وضعیت ایران مانند بیماری بود که از مدت ها قبل از بیماری خود رنج می برد و طی این مدت به مداوای خودش نیز نپرداخته بود. از طرف دیگر بیمار پرهیز هم نکرده بود. هر چیزی دلش خواسته و به هر اندازه خورده است. مشکل اصلی بیمار، این بود که بیماری خودش را باور نکرده بود. همچنین بیمار ، پزشکی جدید را قبول ندارد. در این شرایط تحریم کاری که کرد این بود که جلوی ورود بعضی دارو را به ایران گرفت. مشکلات بیمار ناشی از کارهای بود که خودش کرده ولی تحریم هم باعث کمبود دارو شده است. نمی توان گفت تمام مشکلات ناشی از کمبود دارو است. من نمی گویم تحریم ها بی اثر بوده است اما نوع اثر آن به گونه ای بوده که نسبت به سایر اتفاق های سوء که در اقتصاد ایران افتاده است ناچیز بوده است. درسی که می خواهم از این موضوع بگیرم این است که اگر قرار است سیاستی را در آینده اتخاذ کنیم بایستی به کارآمدی توجه کنیم، باید تمام جنبه ها را درست اجرا کنیم. هم جنبه ها بلند مدت و هم جنبه های کوتاه مدت.

برای جمع آوری آشفتگی بازار ارز بهترین تدبیری که در حال حاضر می توان به کار برد چیست؟

آن اتفاقاتی که طی چند سال در اقتصاد ایران افتاده است و برای شما شرح دادم باید کنار گذاشته شود و سعی بر این باشد که به سمت سیاست های درست که جواب میدهد حرکت کنیم.

یعنی کوتاه مدت راه حلی برای بر طرف کردن آَفتگی بازار ارز وجود ندارد؟

راه حل هایی وجود دارد اما بدون برطرف کردن ریشه های بلند مدت آن کمتر نتیجه میگیریم. البته راهکار های کوتاه مدت را باید به کار ببندیم که وضعیت بدتر نشود ولی راهکار های بلند مدت برای نتیجه گیری خوب است . اگر مثالی بخواهم در این رابطه مطرح کنم باید عرض کنم که انسانی را در نظر بگیرید که مدتها از ناراحتی قلبی در رنج است و الساعه دستش هم دچار خونریزی شده است. عقل سلیم می گوید او برای دستی که خونریزی دارد اول باید فکری بکند ولی اگر مشکل بلند مدت که ناراحتی قلبی است را نادیده بگیرد بالاخره کار دست او میدهد. یعنی هم راه حل کوتاه مدت و هم راه حل بلند مدت هر دو ضروری است. باید اولویت بندی کرد و راهکارهای لازم را بکار برد.

اگر شما در حال رئیس ستاد اقتصادی دولت بودید چه نسخه ای برای این آَشفتگی می نوشتید؟

اولین کاری که میکردم این بود که از رئیس کنونی بخواهم دیگر پشت فرمان نشیند. من اعتقاد دارم اگر دخالت نادرست سیاستمداران در تصمیمات کارشناسی اقتصادی کمتر شود مسولین بانک مرکزی و وزرات اقتصاد و سازمان مدیریت بهتر میتوانند اقتصاد کشور را اداره کنند.

در عین حال من چند تا کار به نظرم می رسد که باید انجام شود. در بلند مدت دولت باید از دخالت نامساعد در اقتصاد فاصله بگیرد. بزرگ تر شدن دولت با موثر شدن دولت تفاوت دارد. به طور مثال در اقتصاد ژاپن 95 درصد امور خصوصی است اما نمی شود گفت دولت نقش موثر ندارد. دولت هر اراده ای داشته باشد در کوتاه ترین زمان به شکل موثر می تواند انجام دهد. بنابراین دولت در آنجا موثر است اما در ایران دولت چاق است، تحرکش کم و مصرفش زیاد است. جهتگیریها در مجموع به نفع اقتصاد نیست. این اتفاق سبب شده آن نقش مناسب دولت به خوبی در اقتصاد ایران انجام نشود. بنابراین آن راه حل های بلند مدت را باید به نحو درستی برنامه ریزی کرد. در رابطه با اقدام های کوتاه مدت باید لیستی تهیه شود تمام کارهایی که موجب التهاب است رها شود برای مثال واقعیت این است که عده ای ، نگرانند آنهایی که فکر میکنند به دلیل تورم بالا پول ملی از ارزش پول ملی دچار کاهش شده است و لذا وارد سفته میشوند. باید راهکار هایی پیدا کند تا ارزش دارایی آنان حفظ شود.

آقای دکتر یک موضوع دیگری که قرار بود در اقتصاد ایران انقلاب بر پا کند اجرای سیاست های کلی اصل 44 بود. در شرایطی هم به پیش باز اجرای قانون هدفمند کردن یارانه ها رفتیم که بسیاری از فعالان اقتصادی از اجرای اصل 44 قانون اساسی گلایه داشتند. به نظر شما روند اجرای اصل 44 قابل دفاع است ؟

اجرای اصل 44 و قانون هدفمند کردن یارانه ها دو روی یک سکه هستند. اگر از من بپرسید فلسفه طرح هدفمندی یارانه ها چیست؟ در پاسخ میگویم باید به دلیل ضرورت اصل 44 باید اجرا شود. برای اینکه در اقتصادی بخش خصوصی پا بگیرد نخستین کاری که لازم است، این است که اقتصاد جایی که امکان پذیر است از حالت یارانه ای بیرون بیاید. وقتی یک بخش اقتصاد یارانه ای باشد، فقط دولت می تواند در آن بخش فعالیت کند. زیرا برای بخش خصوصی در چنین شرایطی سود آور نیست. آیا می شود تصور کرد پیش از اینکه قیمت حامل های انرژی آزاد شود فردی خصوصی بیاید و پالایشگاه درست کند بنزین را لیتری 100 تومان بفروشد!؟ بنابراین برای اینکه پالایشگاه سازی در ایران صرف کند باید قیمت ها آزاد شود. ما پیشتر کارخانجات صنعتی بزرگ خصوصی داشتیم اما پالایشگاه بزرگ متعلق به بخش خصوصی نداشتیم دلیل آن هم، یارانه ای بودن بخش پالایش بود. بنابراین برای اینکه ورود ممنوع بخش خصوصی برداشته شود لازمه آن، این بود که سیستم یارانه ای عوض شود. بر این اساس طرح هدفمند کردن یارانه ها زمینه ساز اصل 44 بود ولی چون طرح هدفمند کردن یارانه ها بد پیاده شد آن اتفاقی که باید در تولید می افتاد، نیافتاد. چون هدف را به هدف توزیعی محدود کردند و در واقع تولید را فراموش کردند. در همین راستا آن اتفاقی که باید پس از اجرای طرح هدفمند کردن یارانه ها می افتاد و بخش خصوصی می آمد تحقق نیافت. برای آینده نیز باید کاری کرد که این طرح توان تولید ایران را تقویت کند. باید کاری کرد که این طرح در گرداب اهداف سیاسی و بویژه انتخاباتی که در مقایسه با هدف اعتلای اقتصاد ایران اهداف پستی هستند، گرفتار نشود.

منبع: خبرانلاین

مطالب مشابه